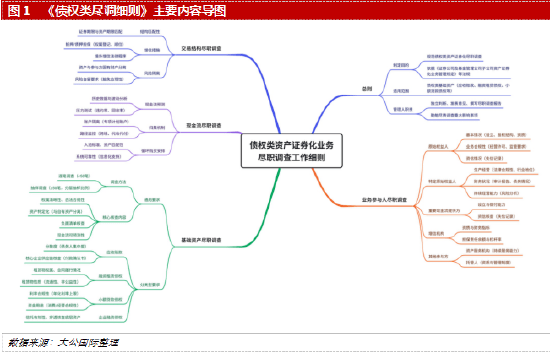

《债权类资产证券化业务尽职调查工作细则》解读

摘要:中国证券投资基金业协会于2025年3月28日发布《债权类资产证券化业务尽职调查工作细则》(以下简称“《债权类尽调细则》”),是对债权类资产尽职调查的系统性更新和细化,结合《上海证券交易所资产支持证券挂牌条件确认规则适用指引第2号——大类基础资产》(简称《指引2号》)来看,两者侧重点不同,既有一致性又具备互补性,共同构建了从“尽调”到“准入”的全流程监管体系。未来,管理人及其他中介机构需投入更多资源进行深度尽调,降低因信息不透明导致的违约风险,推动资产证券化业务向高质量、透明化方向发展。

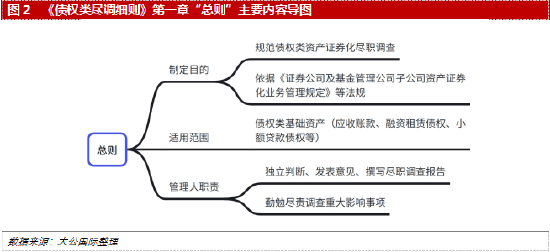

一、新规背景与目的

《债权类尽调细则》全文包含七个章节替代了2019年发布的《企业应收账款资产证券化业务尽职调查工作细则》《融资租赁债权资产证券化业务尽职调查工作细则》,并结合了《指引2号》的要求,对尽职调查标准进行了系统性更新和细化。

其核心目标在于,一是提高尽职调查质量:通过明确操作标准和细化核查内容,确保管理人勤勉尽责,降低信息不对称风险;二是强化风险控制:针对基础资产、现金流、交易结构等关键环节设置更严格的核查要求,防范系统性风险;三是协同监管政策:与交易所的《指引2号》形成互补,为市场参与者提供更清晰的操作指引。

展开全文

二、核心内容解读

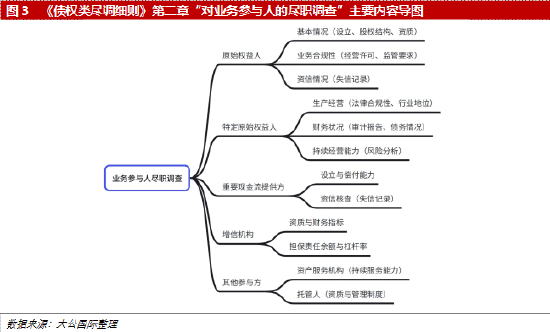

1. 业务参与人的尽职调查

《债权类尽调细则》对原始权益人、特定原始权益人、重要现金流提供方、托管人等参与方的尽职调查要求进行了全面梳理:

(1)原始权益人

《债权类尽调细则》新增对原始权益人基本情况的核查内容,如需核查设立存续情况、评级、股权结构、控股股东及实际控制人、公司治理等,上述内容《指引2号》未明确要求。其他方面如与基础资产相关的业务合规性、资信情况、授权情况及是否涉及地方政府债务等,与《指引2号》基本一致。

(2)特定原始权益人

《债权类尽调细则》对于特定原始权益人的重点核查内容主要体现在细化财务指标分析、持续经营能力评估及关联方风险披露三个方面,一是财务状况,需提供近三年经审计的财务报告及最近一期财务报表,分析主要业务板块运营、经营模式、行业地位及财务指标(如收入、债务、授信使用);二是持续经营能力,需核查是否存在重大经营风险、财务风险及法律风险,确保其具备持续现金流能力;三是关联关系与限制,控股股东及实际控制人所持股份的限制情况、重要投资及媒体质疑的重大事项。

(3)重要现金流提供方

《债权类尽调细则》对于重要现金流提供方的重点核查内容包括其基本情况(如设立存续、评级、股权结构等)、与原始权益人的关联关系及历史合作情况、历史偿付记录、资信情况等。

(4)增信机构

《债权类尽调细则》对于增信机构的核查需核查增信机构(的资质、财务状况及代偿能力,如近三年经审计的财务报告、债务结构、授信使用情况、杠杆倍数;历史信用表现方面,是否存在代偿记录、违约行为或重大负面事件等。

(5)托管人及其他机构

《债权类尽调细则》首次要求对托管人的资质、合规性及历史运营情况进行核查,确保其具备履行托管职责的能力。

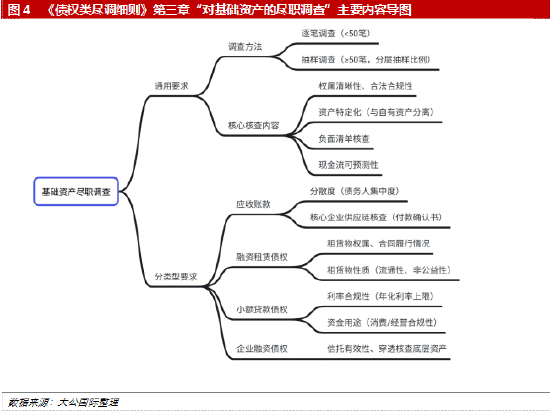

2. 基础资产的尽职调查

《债权类尽调细则》在分类标准和分类形式上,与《指引2号》具有一致性,从定义和范围上看,明确了债权类基础资产需满足“债权人已完全履行义务,债务人付款时间和金额明确”的条件,涵盖应收账款、融资租赁债权、小额贷款债权、企业融资债权等。其核心核查内容主要包括以下三个方面,一是权属清晰,确保基础资产无权利瑕疵,转让程序合法有效;二是现金流可预测性,分析历史现金流表现及未来稳定性,评估违约风险;三是合同条款的有效性,如债权合同中有关支付义务、违约条款、抵质押担保等关键条款的有效性。

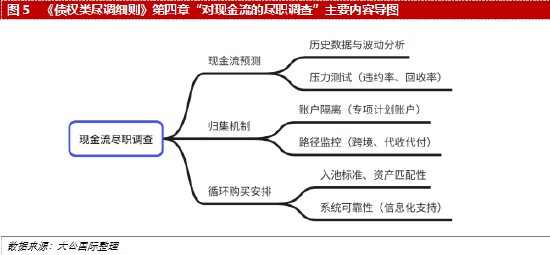

3. 现金流的尽职调查

《债权类尽调细则》中对现金流的尽调要求主要围绕现金流的真实性、稳定性、预测合理性及归集机制展开。真实性核查方面,需核查基础资产、底层资产的关联关系及关联交易情况,确保现金流来源真实合理。对现金流集中度较高的项目,需特别关注是否存在非真实交易风险,并设置风险缓释措施(如分散化安排),并对历史支付情况进行核查,验证现金流的持续性和稳定性。此外,需对现金流的预测方法与参数设置的合理性进行核查,现金流预测周期与资产支持证券兑付周期应相匹配,若预测与历史数据存在显著差异,需分析原因并披露潜在风险。

归集机制方面,核查现金流账户的设置(如专项监管账户),确保资金有效隔离,避免被原始权益人挪用,明确资金归集流程(如从债务人到监管账户再到专项计划账户的路径),确保全流程可追溯。若涉及循环购买结构,需核查循环购买的触发条件、频率、标的资产筛选标准及风险控制措施,确保新增资产符合入池标准且不影响现金流稳定性。

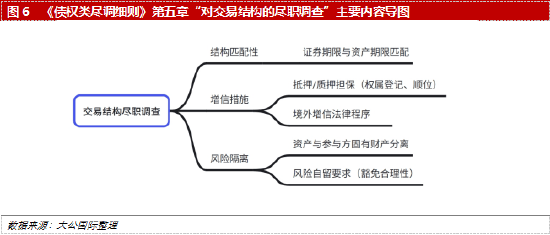

4.交易结构的尽职调查

《债权类尽调细则》对交易结构的尽职调查聚焦于增信措施的有效性、投资者保护机制的设置及效果、风险隔离机制。

增信措施方面的核查主要包含3个维度,一是合同与授权的合法有效,确保增信合同签署程序合法,条款明确(如担保金额、触发机制、责任划分);二是担保物合规性,核查权属、价值、评估比例及已担保债务情况,确保登记、保管手续完备;三是境外增信主体的特殊要求,确保跨境法律程序合规,跟踪境内外审批进展,避免法律冲突或程序瑕疵。

投资者保护机制方面,管理人应当核查专项计划是否针对可能影响专项计划资产安全、现金流归集、投资者利益保护的情形设置合理的投资者保护机制,并核查相关机制的触发条件、效果和可执行性。

此外,管理人应当核查专项计划是否设置相关措施确保受让的资产与原始权益人、管理人、托管人和其他业务参与人的固有财产风险隔离;原始权益人或者其关联方是否满足风险自留的要求;免于风险自留的,应分析合理性。

综合来看,《债权类尽调细则》和《指引2号》在基础资产合规性、现金流预测等核心内容上具有一致性;同时,《债权类尽调细则》侧重尽职调查的操作标准和文件要求,《指引2号》则明确挂牌条件,两者共同构建了从“尽调”到“准入”的全流程监管体系,使二者亦具备互补性。未来,管理人及其他中介机构需投入更多资源进行深度尽调,降低因信息不透明导致的违约风险,推动资产证券化业务向高质量、透明化方向发展。

报告声明

本报告分析及建议所依据的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据本报告提供的信息进行证券投资所造成的一切后果,本公司概不负责。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为大公国际,且不得对本报告进行有悖原意的引用、删节和修改。.

来源:市场资讯

评论