天风证券:给予海信家电买入评级

天风证券股份有限公司孙谦近期对海信家电进行研究并发布了研究报告《外销增速表现亮眼,利润水平持续提升》,给予海信家电买入评级。

海信家电(000921)

事件:2025Q1公司实现营业收入248.38亿元,同比+5.76%,归母净利润11.27亿元,同比+14.89%。

外销快速增长,内销表现平稳

收入端,内销方面,根据奥维数据显示,25Q1空调线上/线下销售同比-3%/+20%,冰箱线上/线下销售同比+1%/17%,洗衣机销售规模较小,线上/线下销售同比+64%/+32%,内销呈现平稳增长。外销方面,根据产业在线数据显示,25Q1海信空调外销量同比+32%,25M1-2冰箱外销量同比+22%,外销呈现快速增长。

收入结构变化影响毛利率,净利率水平同比提升

2025Q1公司毛利率为21.41%,同比-0.22pct,净利率为6.58%,同比+0.03pct。根据公司24年年报显示,内外销毛利率分别为30.7%/11.4%,公司25Q1公司毛利率更低的外销增速较好,我们预计毛利率同比略下滑主要是收入结构变化所致。

2025Q1公司季度销售、管理、研发、财务费用率分别为9.55%、2.39%、3.32%、0.02%,同比-0.45、-0.25、+0.02、+0.33pct。公司费用率基本保持平稳,财务费用率同比提升主要由于汇兑损益波动所致。

公司短期现金流承压

2025Q1公司经营活动产生的现金流量净额为0.65亿元,同比-58.3%,其中购买商品、接受劳务支付的现金143.44亿元,同比+14.43%。

投资建议:公司是央空领域龙头企业,在经营改善背景下央空及白电业务盈利能力持续提升,且后续外销自有品牌收入占比有望不断提升,贡献营收业绩。根据公司一季报,我们维持原盈利预测,预计25-27年归母净利润为38.5/43.6/48.9亿,对应PE为9.8x/8.7x/7.7x,维持“买入”评级。

风险提示:宏观经济尤其房地产市场波动风险;市场竞争风险;外销进展不及预期;原材料价格大幅波动风险;汇率变动风险;三电整合进度不及预期风险。

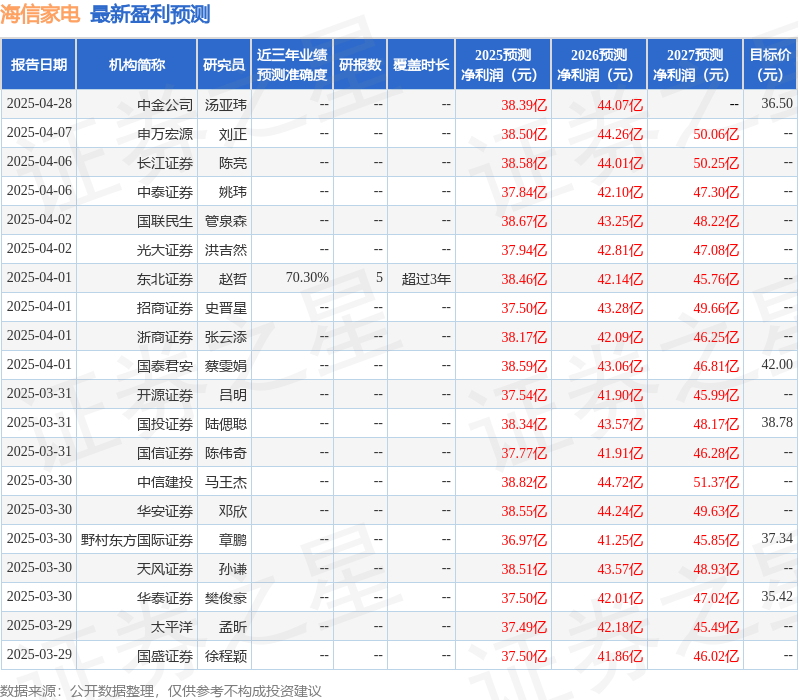

证券之星数据中心根据近三年发布的研报数据计算,东北证券赵哲研究员团队对该股研究较为深入,近三年预测准确度均值为70.3%,其预测2025年度归属净利润为盈利38.46亿,根据现价换算的预测PE为9.96。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级19家,增持评级6家;过去90天内机构目标均价为37.01。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

评论